这是《中国经营报》为您分享的第1056原创文章;我们只发有态度,有干货的原创。

第三方支付行业即将迎来又一家上市公司。

日前,翠微股份(603123.SH)购买北京海科融通支付服务股份有限公司(以下简称“海科融通”)的重组方案经***重组委员会(以下简称“重组委”)审核获得“有条件通过”,并购落定基本没有悬念。

海科融通资本化之路一直受到业内关注,五年中三次寻求曲线上市,与融钰集团(002622.SZ)、新力金融(600318.SH)的重组方案先后折戟,最终在去年选择卖予关联机构翠微股份。此次“过会”后,海科融通一波三折的上市之路终现曙光。

然而,2015年到2020年的五年间,资本市场和第三方支付市场已发生巨大变化,海科融通的估值缩水约10亿元,经营业绩的增长也颇为艰辛,其一系列数据变化折射了收单行业哪些发展趋势?重组委关心的两大补充问题,又反映了哪些经营挑战?

一波三折,估值缩水

海科融通的上市之路在第三方支付行业中颇具代表性。

海科融通的前身成立于2001年4月,2011年年底获得央行颁发的全国性***收单牌照。并购预案显示,海科融通先后在2011年4月、2013年8月、2015年9月进行了三次增资。2015年9月,彼时名为“永大集团”的融钰集团启动对海科融通的收购**,但延宕10个月后最终因“互联网金融行业监管面临不确定性”终止。

2016年10月,新力金融披露将以“现金+非公开发行股份”的方式收购海科融通100%股权,该并购拉锯近两年后,因海科融通方面认为“收购历时较久、市场环境变化较大、且与最初的规划存在不确定的风险”而告终。

海科融通的股权架构颇有特点,107位股东中包括102位自然人股东和海淀科技(为控股股东)、传艺空间、中恒天达、汇盈高科、雷鸣资本等5名法人股东。

有接近海科融通的人士曾告诉《中国经营报》记者,由于股东涉及众多,公司谋求上市的决心一直很大。2019年4月拉卡拉(300773.SZ)上市时,该人士曾透露:海科融通亦**在国内**IPO,但由于2018年年底曾进行了法人变更等问题,具体启动还会推迟。

从估值变化上看,2015年12月,融钰集团**收购海科融通100%股权时,拟作价29.69亿元,2016年9月,新力金融启动收购时的拟作价为23.79亿元。而根据最新修订的重组报告书,海科融通100%股权估值为19.79亿元,收购涉及98.2975%股权的交易作价为19.45亿元。

可以看到,自2015年到2020年,随着互联网金融退潮和第三方支付严监管等一系列外部变化,海科融通的估值从29.69亿元跌落到19.79亿元,缩水接近10亿元。

此外,两次辗转并购至今,海科融通正在逐步剥离此前涉及的小贷、互联网金融服务、保理、租赁等类金融业务,这也进一步导致其整体估值缩水。

另外,海科融通的盈利能力近年来并未有巨大飞跃,实际盈利水平低于此前并购**中的预测值。重组报告显示,2017年~2019年(1~10月),海科融通的营收分别为19.96亿元、28.44亿元、25.04亿元,净利润分别为9303.42万元、1.20亿元、1.41亿元。

以新力金融重组**时评估基准日(2016年7月31日)所做预测为参照,海科融通2016年~2019年(1到10月)的净利润完成率分别为103.51%、48.45% 、54.00%、56.45%。原因涉及实际经营毛利率低于预测、实际经营费用高于预测。

这一方面与国内三方支付行业监管趋严、竞争白热的行业性困难有关,但也有其特殊原因。有支付行业资深从业者告诉记者:海科融通五年来大部分时间处于不同的重组**推进中,相比利润压力,对于业务合规高压线需要“更为重视”。

重组报告显示,海科融通自2017年8月~2020年6月,共计收到央行各地分支行处罚14项,但涉及金额相对较小,总额合计232.12万元。

收单行业利润模式面临动摇?

事实上,上述盈利发展不及预期也成为监管关注重点。

此次重组委审核意见主要涉及两点:重点关注在第三方支付行业的竞争格局变化以及毛利率下滑的情况下,海科融通如何提高核心竞争力;保险导流业务和2019年财务费用变化对标的资产业绩以及评估值的影响。

记者注意到,今年上半年在***重组委“被否”的案例中,几乎都受到了对持续经营能力的拷问。

重组报告书显示,海科融通承诺2020~2022年的3年内净利润分别不低于1.74亿元、2.08亿元、2.40亿元,否则需要向翠微股份进行补偿。

官方数据显示,截至2020年5月末活跃商户数达855.74万户,2017~2019年分别实现收单交易总额1.23万亿元、1.64万亿元和1.88万亿元。

不过,在快速做大交易规模占领市场的同时,近年来其毛利率等业务指标不及头部同业。

重组报告显示,海科融通2017年、2018年、2019年的毛利率分别为24.27%、18.23%、18.32%。报告依据拉卡拉、仁东控股(002647.SZ)、亚联发展(002316.SZ)、新国都(300130.SZ)等上市机构支付业务数据得出的行业三年平均毛利率分别为34.09%、30.91%、29.99%。

海科融通称:公司业务主要通过代理模式扩张业务规模,2018年以来,对服务代理商的分润力度进一步加大。2017年、2018年和2019年1~10月,实际的分润率分别为66.70%、65.91%和68.84%,高于预测。同时,2018年以来额外新增返现成本,2018年及2019年1~10月的返现率分别为10.63%、8.43%。受此影响,营业成本增速快于营业收入增速。

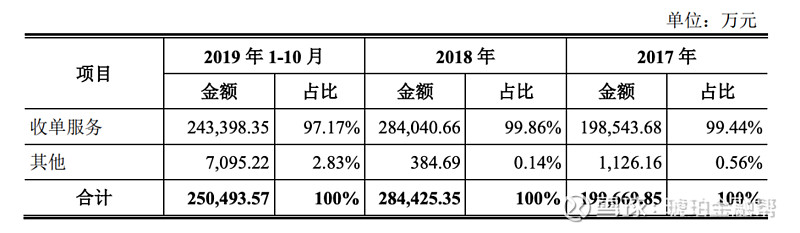

此外,根据重组报告,海科融通的营收中,收单业务占比97%以上。由于陆续剥离对外控股和投资的类金融机构,如何讲出更多新的“资本故事”也直接影响其未来营收和整体估值。

海科融通主营业务收入按收入类型分布